Stan finansów publicznych Grecji, uważanej nieoficjalnie za pierwszego bankruta strefy euro, absorbuje uwagę mediów. Rekordowy deficyt dotyka niemal wszystkie kraje Unii Europejskiej, w tym zarówno te największe, Hiszpanię, Wielką Brytanię, Francję i Niemcy, jak i naszych mniejszych sąsiadów, Czechy i Węgry. Sytuacja w naszym kraju jest równie nieciekawa, trudno jednak szukać w prasie branżowej alarmujących tytułów.

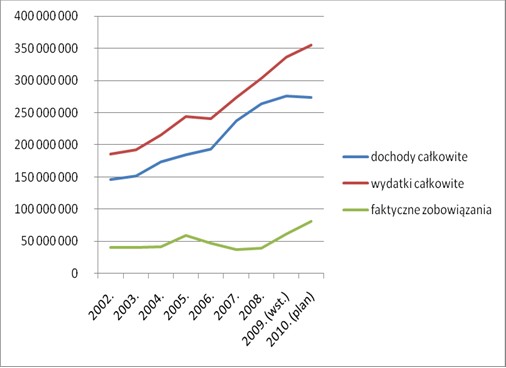

Ministerstwo Finansów zaplanowało, w przyjętej przez Sejm ustawie budżetowej na rok 2010, deficyt budżetowy w rekordowej nominalnie wysokości 52,2 mld zł. Dodatkowo wydzielony został budżet programów operacyjnych oraz wspólnej polityki rolnej z dodatkowym deficytem na poziomie 14,4 mld. Posługując się metodologią stosowaną w poprzednich latach niedobór środków budżetowych wyniósłby 66,6 mld zł, co stanowi prawie trzykrotny wzrost w stosunku do roku ubiegłego. Założono wyjątkowo optymistyczny i raczej nierealny do wykonania poziom wpływów z prywatyzacji na poziomie 25 mld zł. Część kosztów tradycyjnie wyrzucono poza budżet. Krajowy Fundusz Drogowy finansowany ma być głównie poprzez emisję obligacji infrastrukturalnych (8 mld zł) oraz zaciągnięcie kredytu w Europejskim Banku Inwestycyjnym na kolejne 11 mld. Tegoroczny budżet jest więc wyjątkowo trudny, najważniejszy jednak będzie sposób jego realizacji.

Deficyt deklaratywny i realny

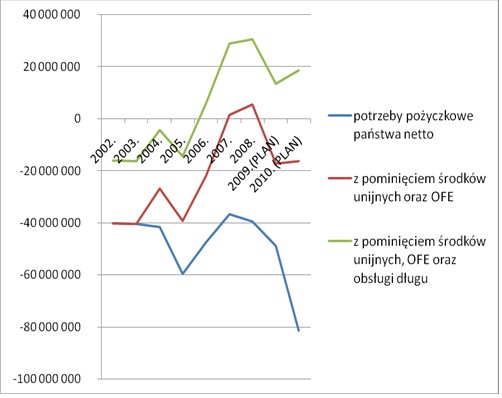

Samo pojęcie deficytu budżetowego uległo dewaluacji wraz z wejściem do Unii Europejskiej oraz z wdrożeniem reformy emerytalnej w postaci drugiego filaru. Znaczące pozycje kosztowe księguje się nie jako wydatki budżetu, ale wpisuje się je bezpośrednio w finansowanie deficytu, ze znakiem ujemnym. Inaczej mówiąc, uprawia się poniekąd kreatywną księgowość w celu zaniżania oficjalnie podawanego opinii publicznej niedoboru środków publicznych (w podobny sposób w roku bieżącym „zmniejszono" deficyt o 14 mld wydzielając budżet środków europejskich).

Przy takim sposobie księgowania łatwo można wyobrazić sobie budżet, który oficjalnie jest zbilansowany lub nawet wykazuje nadwyżkę, w rzeczywistości posiada jednak znaczący deficyt. Wystarczy w „finansowaniu deficytu" ująć dodatkowe pozycje kosztowe np. 30 mld zł z tytułu wydatków emerytalnych lub jakichkolwiek innych, bilansując je z drugiej strony wpływami z emisji obligacji. Niby budżet jest zrównoważony, a w istocie następuje dalsza, ukryta kreacja długu.

W 2010 r. w finansowaniu deficytu „ukryto" w taki sposób 40 mld dodatkowych wydatków, z czego 39 mld zł dotyczy rozdysponowania przychodów z prywatyzacji (w tym 22,5 mld dla OFE). Dodatkowy miliard zaplątał się z prefinansowania zadań z udziałem środków unijnych. Dla równowagi, jako finansowanie deficytu wpisuje się również „przychody z prywatyzacji" oraz „pozostałe przychody i rozchody", które w 2008 roku stanowiły w sumie niemałą kwotę 4,7 mld zł. Do tego dochodzi saldo pożyczek udzielonych oraz różnica w wartości środków pieniężnych na końcu i początku roku.

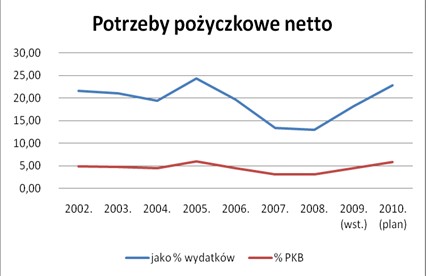

Sumując wszystkie wpływy do budżetu w roku bieżącym oraz całkowite wydatki, włączając w to pozycje z finansowania deficytu, okaże się, że faktyczny deficyt wynosi 81,3 mld zł. Tyle też wynosi suma zaplanowanych do zaciągnięcia nowych zobowiązań — wpływów ze sprzedaży obligacji, bonów skarbowych oraz pożyczek i kredytów, a więc faktyczny niedobór środków w danym roku budżetowym, nazywany eufemistycznie „potrzebami pożyczkowymi państwa netto".

Dodatkowo, wartości wykazywane jako bony skarbowe, obligacje czy finansowanie zagraniczne stanowią jedynie salda operacji — całkowita emisja kompensowana jest wykupem długu w danym roku. 50 mld wpisanych do finansowania deficytu nie oznacza więc, że rząd planuje wyemitowanie papierów wartościowych o dokładnie takiej wartości, równie dobrze może to być 150 lub 200 mld. Wszystko zależy od tego ile obligacji, bonów skarbowych i rat kapitałowych zaciągniętych kredytów trzeba w danym roku „spłacić" — spłacić jedynie w cudzysłowie bo od kilkunastu lat kolejne rządy rolują długi zaciągając kolejne pożyczki na spłatę dotychczasowych. Salda obrazują więc jedynie przyrost długu, ukrywając (w załącznikach do ustawy budżetowej) poziom zadłużenia wymaganego w danym roku do spłaty. Ktoś powie, że nie ma to znaczenia. Znaczenie ma i to duże. Im większa wartość rat kapitałowych do spłaty, tym większa możliwość wystąpienia problemów w pozyskaniu wystarczających środków finansowych z rynku. Taka sytuacja miała poniekąd miejsce w 2005 r., kiedy to wykup bonów skarbowych sfinansowano emisją dodatkowych obligacji na kwotę 21 mld zł.

Jeśli sięgniemy do załączników do ustawy budżetowej, to okaże się, że Ministerstwo Finansów musi pozyskać w roku bieżącym dodatkowe 125,6 mld zł na samo zrolowanie długu, głównie krajowego: bonów skarbowych i obligacji rynkowych oraz oszczędnościowych. Wykup obligacji skarbowych emitowanych na rynkach zagranicznych stanowi jedynie 7,4 mld zł z tej kwoty, raty kredytów zagranicznych (EBI, BRRE i BŚ), wymagające spłaty, 1,3 mld. Główne obciążenie długiem ma więc charakter wewnętrzny.

Aktualna polityka budżetowa państwa przypomina poniekąd osobę, który zarabiając 2 tys. na miesiąc wydaje 3 tys. Nie stać ją na ubrania dla dzieci, ale stać na alkohol. Co miesiąc spłaca dodatkowo tysiąc złotych kredytu, ale nie przyznaje się do tego rodzinie, bo dodatkowe środki pożycza od znajomych na coraz wyższy procent. Co jakiś czas podkrada żonie biżuterię i zastawia w lombardzie. Zarabia coraz mniej, wydaje coraz więcej i jeszcze się z tego cieszy, bo inni mają gorzej. Można tak żyć przez jakiś czas, nie można w nieskończoność.

Źródła deficytu w 2010 r.

Jakie są źródła tegorocznego deficytu? Ministerstwo Finansów tłumaczy się kryzysem gospodarczym, a przez to ograniczeniem dochodów budżetowych z tytułu podatków. "To efekt światowego kryzysu. Wzrost bezrobocia, ograniczenie wydatków konsumenckich i spadek inwestycji sprawiły, że dochody podatkowe państwa gwałtownie spadły", mówił w niedawnym wywiadzie dla Gazety Wyborczej Jacek Rostowski. Jest to poniekąd prawdą, szczególnie w odniesieniu do roku 2009, kiedy to nastąpiło zmniejszenie wpływów podatkowych. W 2010 r. zaplanowano jednakże wzrost dochodów z tego tytułu o 18 mld zł (8,5 % więcej w stosunku do roku poprzedniego), trudno więc zrzucać winę wyłącznie na kryzys i problemy w gospodarce.

Przyczyn tak wysokiego deficytu jest wiele, zarówno w samych błędach strukturalnych i niewspółmiernym wzroście wydatków do dochodów,

ze względu na usztywnienie znacznej części wydatków, jak i w czynnikach

przejściowych. Przede wszystkim, po stronie dochodowej, w odróżnieniu od

poprzednich lat, założono praktycznie brak wpłat do budżetu państwa z tytułu

środków unijnych. O ile w roku 2008 wpłynęło 15 mld, a w 2009 r. 32 mld (z

zaplanowanych 41), tak w 2010 budżet spodziewa się jedynie 3,3 mld przy

zbliżonych wydatkach i współfinansowaniu. W efekcie

całkowity bilans obrotów na środkach

związanych z Unią Europejską w 2010 r. osiągnąć ma niespotykany dotąd deficyt w wysokości -42,4 mld zł, rzutujący w największym stopniu na całkowitą kwotę

potrzeb pożyczkowych netto państwa. Na kwotę tą składają się:

— pozycje wydatkowe: składka płacona do budżetu Unii

(tzw. środki własne) w wysokości 14 mld zł oraz współfinansowanie projektów z udziałem środków UE w wysokości 15,9 mld zł,

— ujemne saldo budżetu środków europejskich: -14,4 mld

zł (wpływy: 41,8 mld, wydatki 56, 2 mld),

— saldo prefinansowania zadań z udziałem środków z UE

ujęte w finansowaniu deficytu: -1,4 mld zł;

pomniejszone o wysokość wpłat do budżetu państwa z UE:

+3,3 mld zł.

O ile bilans przepływów środków finansowych pomiędzy UE a Polską jest dla naszego kraju korzystny, tak zdecydowanie nie jest on korzystny dla budżetu, który corocznie notuje deficyt na obrotach unijnych. Budżet nie jest beneficjentem pomocy tylko płatnikiem składek, dodatkowo jeszcze współfinansuje każde „unijne" euro w 15 procentach. Im wyższe wsparcie dla rodzimej gospodarki w postaci programów operacyjnych i środków z funduszu spójności, tym większe obciążenie dla budżetu.

Drugim istotnym źródłem tak wysokiego deficytu w obecnym roku jest niemalże dwukrotny wzrost dość enigmatycznie nazwanej pozycji „rozdysponowanie przychodów z prywatyzacji" z 21 mld w 2008 roku do 38 mld w roku bieżącym. Lwią część tej pozycji stanowią wpłaty do OFE (22 mld zł) , pozostałe wydatki w określonej proporcji zasilają Fundusz Reprywatyzacji (1 mld zł), Fundusz Restrukturyzacji Przedsiębiorców (3,74 mld), Fundusz Skarbu Państwa (0,5 mld), Fundusz Nauki i Technologii Polskiej (0,5 mld), Fundusz Rezerwy Demograficznej (9,6 mld zł). W przypadku mniejszych wpływów prywatyzacyjnych, proporcjonalnemu zmniejszeniu ulegną również dotacje do wyżej wymienionych funduszy. Można również założyć, bazując na doświadczeniu z lat poprzednich, zmniejszenie dotacji do Funduszu Rezerwy Demograficznej. Jaki jest sens tworzenia tak dużej rezerwy, która następnie przeznaczana jest głównie na kupowanie obligacji, wie tylko Ministerstwo Finansów...

Osobną kwestią jest samo OFE. Przelewanie co roku 22 mld zł (10% dochodów podatkowych państwa) do mniej lub bardziej prywatnych instytucji finansowych, potrącających sobie przy tym 3,5% (a jeszcze rok temu 7%) prowizji za samo otrzymanie tychże środków stanowi, wg niektórych opinii, co najmniej brak wyobraźni. Sama idea oddawania w ręce obywatela części jego składek jest jak najbardziej słuszna, gorzej z wykonaniem i kosztami dla budżetu. Przymusowość, brak możliwości zadeklarowania jakiej wysokości % składki emerytalnej chcemy inwestować, zbyt wysokie koszty zarządzania i prowizji, nieadekwatne do prowadzonych działań (inwestowanie min. 60 % kapitału w obligacje skarbu państwa), brak powiązania tejże prowizji z wypracowanym zyskiem, to tylko niektóre z wad aktualnego systemu. Do tego dochodzi w chwili obecnej brak dziedziczenia zebranych środków. O ile środki zbierane na koncie OFE są dziedziczone, o tyle po 3 latach od rozpoczęcia ich wypłat przez ZUS już nie bardzo. W tym drobnym punkcie załamaniu ulega cały sens reformy — oddania części kapitału emerytalnego w ręce obywateli.

Wprowadzenie II filaru miało uchronić system emerytalny przed zapaścią finansów publicznych, a w efekcie do niego doprowadziło. 7,3 % podstawy wymiaru składki na ubezpieczenie emerytalne, przesuwane na II filar, stanowi de facto 37,4 % samej składki, stanowiąc obciążenie dla budżetu niewspółmierne do potencjalnych korzyści. Zmiany w systemie emerytalnym, jeśli nie w przyszłym roku to w kolejnych, zostaną wymuszone przez coraz trudniejszą sytuację funduszu ubezpieczeń społecznych.

Kolejną kwestią rzutującą na wysokość planowanego deficytu jest wzrost kosztów obsługi zadłużenia, wynoszących obecnie 34,8 mld zł, w stosunku do okresu 2008-2009. Mimo wszystko koszty te i tak utrzymują się na poziomie średniej z ostatnich lat (11% wydatków, 16% dochodów podatkowych). Relatywnie wyższe koszty obsługi ponoszono w latach 2002-2004 (18-19 % dochodów podatkowych), po czym do roku 2008 spadły one relatywnie o połowę, co wynikało głównie z panującej w tamtym okresie koniunktury.

Resume

Kolejne rządy nie wykazują jakiejkolwiek woli do ustabilizowania sytuacji budżetowej państwa. Wydatki rosną nieproporcjonalnie do wzrostu PKB, jak i osiąganych dochodów, podatki bezpośrednie obniża się poprzez spłaszczanie skali progresywnej i wprowadzanie populistycznych ulg. Wydatki, zamiast redukcji, ulegają dalszemu rozdmuchaniu (przykładem są dotacje dla partii politycznych i reformy z końcówki lat 90.), a przegląd szczegółowych pozycji kosztowych w ministerstwach wywołuje momentami zgrozę. Środki wydawane są w sposób nieefektywny i nierzadko na nieracjonalne cele.

Deficyt uznawany jest za coś normalnego (każda firma zarządzana w podobny sposób dawno by zbankrutowała), realną wartość długu redukuje się poprzez deprecjację własnej waluty. Dług państwa, wynoszący na koniec poprzedniego roku 631,7 mld zł, utrzymywał się od ośmiu lat na tym samym poziomie w stosunku do PKB, wynoszącym średnio ok. 47 %, jak i do dochodów budżetowych — ok. 220 % (spadek z poziomu 270 % w 2003 r.). Jednocześnie tegoroczny deficyt spowodować może wzrost stosunku długu do PKB do poziomu 54 %, co oznaczałoby przekroczenie pierwszego progu ostrożnościowego, zapisanego w konstytucji.

Sytuacja w chwili obecnej jest w miarę stabilna, jednocześnie poziom zadłużenia jest na tyle wysoki, że generowane koszty samej jego obsługi i odsetek stanowią dotkliwy problem dla budżetu. Poza tym, samo utrzymywanie długu na realnie tym samym poziomie stanowi zbyt wysoki koszt dla budżetu i w obecnej sytuacji budżetowej wydaje się rzeczą niezbędną wdrożenie dodatkowych mechanizmów ograniczających jego przyrost — tzw. hamulców długu publicznego.

Metody równoważenia budżetu

W kolejnych krajach UE wprowadza się zaostrzenia w wydatkowaniu środków budżetowych, zarówno na poziomie krajowym jak i lokalnym, posługując się przy tym doświadczeniami szwajcarskimi. Najbardziej pożądanym rozwiązaniem jest zrównoważanie dochodów z wydatkami i całkowity zakaz zaciągania zobowiązań. Taka zasada stanowi m.in. jeden z filarów zasad budżetowych Unii Europejskiej (jako organizacji, nie w stosunku do państw członkowskich). Unijny budżet musi być zrównoważony, nie przewiduje się zaciągania pożyczek ani kreowania długu. Dochody budżetowe są determinowane poprzez zatwierdzone wydatki, minus ewentualne zaoszczędzone rezerwy. Odwrotnością tej zasady jest ustalanie poziomu wydatków w oparciu o osiągnięte lub planowane wpływy.

Zasada równowagi stosowana jest z powodzeniem w USA na poziomie budżetów stanowych (na poziomie federalnym trwa z kolei szaleństwo „druku" pieniądza przez FED, a wysokość zadłużenia zaczyna zagrażać pozycji ratingowej amerykańskich obligacji), od 2020 r. ma również obowiązywać w Niemczech na poziomie landów.

W Szwajcarii w 2001 r. w ogólnokrajowym referendum zatwierdzono ustawę Schuldenbremse — „hamulcu długu publicznego". W ciągu pięciu lat zadłużenie publiczne spadło z poziomu 55,1%, do 40,5% PKB. Schuldenbremse wymaga od władz tworzenia budżetów zbilansowanych, jednakże z uwzględnieniem cykli koniunkturalnych. W okresie recesji możliwe jest zaciąganie długu na pobudzenie gospodarki, w okresie prosperity następuje jego spłata.

Inną z opcji jest tzw. „złota zasada", stosowania w Europie Zachodniej i Japonii (ze średnią skutecznością), pozwalająca na zaciąganie zobowiązań jedynie na wydatki proinwestycyjne. Główną jej zaletą jest rozwój kraju poprzez inwestycje publiczne i inwestycyjne, a nie konsumpcyjne wykorzystywanie zaciąganych środków. Reguła ta wymusza jednocześnie równoważenie wydatków i dochodów bieżących oraz wydzielenie w budżecie krajowym pozycji kosztowych o charakterze rozwojowym. Jej wadą jest natomiast możliwość naciągania wydatków pod cele inwestycyjne i brak faktycznego zahamowania kreacji długu.

Zrównoważenie budżetu jest możliwe przy odrobinie politycznej woli, wymaga też ogólnospołecznego konsensusu i przedefiniowana potrzeb, nie tylko socjalnych, stawianych wobec państwa. Kolejne perspektywy finansowe UE wymagać będą coraz większego zaangażowania publicznego w rozwój gospodarczy. Bez uzdrowienia sytuacji budżetowej czeka nas jedynie dalsze nakręcanie spirali zadłużenia.

Artykuły uzupełniające i bibliografia:

1.

Deficyt 2010.

Kwota rekordowa, ale było gorzej, Money.pl

2. Michał Zieliński,

Czarna dziura budżetowa, Wprost.pl

3. Kamilla Marchewka-Bartkowiak,

Czas na złote reguły,

Gazetafinansowa.pl

4. Jerzy Krajewski,

Na inwestycjach z OFE nadal tracimy, Inwestycje.pl

5.

Szacunkowe

dane o wykonaniu budżetu państwa za okres styczeń — grudzień 2009 r., dane

Ministerstwa Finansów

6.

Sprawozdania

operatywne z wykonania budżetu państwa, Ministerstwo Finansów

7. Leokadia Oręziak,

Zlikwidować OFE! oraz inne głosy w sprawie reformy systemu ubezpieczeń społecznych, Polityka.pl

8. Agata Nowakowska,

Deficyt 2010 poniżej 40 mld zł?,

Gazeta.pl

Tabele:

Krzysztof Sykta Zajmuje się głównie biblistyką i religioznawstwem. Prowadzi stronę synopsa.pl. Skończył ekonomię, jest dyrektorem w izbie gospodarczej i redaktorem w Magazynie Przedsiębiorczości i Integracji Lokalnej IMPULS. Był redaktorem naczelnym ezinu Playback.pl Zajmuje się głównie biblistyką i religioznawstwem. Prowadzi stronę synopsa.pl. Skończył ekonomię, jest dyrektorem w izbie gospodarczej i redaktorem w Magazynie Przedsiębiorczości i Integracji Lokalnej IMPULS. Był redaktorem naczelnym ezinu Playback.plLiczba tekstów na portalu: 102 Pokaż inne teksty autora |

Oryginał.. (http://www.racjonalista.pl/kk.php/s,7264)

(Ostatnia zmiana: 24-04-2010)